厦门搅拌车、辽宁出租车投保交强险无门的事件引发社会关注的同时,也引来监管部门的回应和及时出手。近日,在做出“个别保险公司缺乏营运车辆承保积极性”等表态后,银保监会还下发了《关于切实做好营运车辆保险承保工作的通知》(以下简称《通知》),要求各家险企立即调整不合理的承保限制措施,特别是大型财险公司要发挥带头作用,实现营运车辆商业保险愿保尽保。

那么,上述车辆为何会受到保险公司“冷眼相待”?业内人士表示,向前一步是营运车赔付率高,考验中小险企的赔付能力;而后退一步,拒绝承保营运车交强险,涉及违规。想要解决这种矛盾,车险条款和费率应该更加灵活多元外,也要根据不同车辆的风险状况,使费率差异化。

“拒保”频发,多家被罚

近来,在厦门、辽宁等多地出现拒保交强险的情况。比如福建厦门某混凝土搅拌车运输公司,有200辆搅拌车的交强险被当地多家保险公司和异地保险公司拒保。辽宁多位出租车车主也表示,在当地无法投保交强险,只能到外地多花钱投保。

资深精算师徐昱琛表示,保险公司拒保案件此前就有发生,由于此前保险公司摩托车业务存在亏损,所以各个保险公司均不愿为消费者投保,最后导致有的保险公司态度“强硬”表示不接,也有些保险公司以打印机坏了、系统坏了等花样方式拒保。

从监管开出的罚单来看,因拒保交强险的案例时有发生,今年以来,银保监会对拒保交强险开出多张罚单,比如无锡银保监分局罚单显示,10月11日,华安财产保险股份有限公司无锡中心支公司第一营销服务部因拒绝承保机动车交通事故责任强制保险,被罚款10万元。

对于厦门以及其他各地的大货车、混凝土运输车等车型而言,如果不投保交强险,则无法上路,对于建筑企业的重要性不言而喻。

北京商报记者联系到南方某国企背景建筑企业相关员工时,该员工也坦言,遇到过保险公司拒保包括混凝土搅拌车、渣土车、槽罐车等车型的情况。他表示,小型保险公司因为赔付成本的问题更加会拒绝承保交强险,而小型建筑企业因为其抗风险能力差更需要投保交强险及商业保险。

由于投保困难,一些营运货车车主已经开始关注统筹等互助形式,希望进行风险兜底。“运输企业通过在内部成立车辆‘联合体’,车辆驾驶者统一均摊费用,谁遇到风险,谁用这笔钱。”上述建筑企业相关员工表示。

不过类似的“车辆统筹”遇理赔难等问题也时有发生。考虑到其“保单属性”,山东保协等各地也曾发布提醒,机动车辆统筹单不是保险。

赔付成本高让险企“望而却步”

“投保人在投保时应当选择从事机动车交通事故责任强制保险业务的保险公司,被选择的保险公司不得拒绝或者拖延承保。”《机动车交通事故责任强制保险条例》如是规定。

简单来说,保险公司的交强险和消费者是双向的且必须互相选择的关系。曲速资本、保观创始人杨轩表示,交强险是强制保险,消费者不能不投保,保险公司也不能拒绝客户投保。

虽有监管明文规定,但接连上演的花式拒保戏码依旧层出不穷,险企“铤而走险”原因何在?银保监会相关负责人表示,受使用强度、行驶环境等因素影响,部分营运车辆风险相对较高,保险公司出于对经营亏损的担忧,对承保该类业务比较谨慎。

此外,自去年车险综改实施后,交强险限额提高,对于消费者而言是一大利好,但随之而来的是赔付率、赔付成本提高。这导致保险公司,直言承保营运车风险较大,尤其是车险综改、交强险责任限额提升的背景下,极易造成承保亏损。

北京某财险公司车险负责人此前向北京商报记者透露,以北京为例,私家车出险率在14%-16%之间,然而如网约车、自卸货车这类营运车辆的出险率在20%-30%。虽然各地赔付数据不一,但整体来看,南方多于北方。据上述财险公司车险负责人透露,南方部分地区赔付率甚至可能达到300%以上。

“交强险保额提高、责任扩大后,根据多方面因素,当保险公司测算下来,会导致赔付成本显著增加。”北京商报记者联系到上述建筑企业所在省份的保险从业人员,该人士表示,除了赔付率让保险公司“望而生畏”外,目前,拒保交强险更多为投保人转保的情况。因为保险公司会设定一定“限赔额度”,而当续保量已经占用了额度,会在一定程度上拒绝转保业务。

同时该人士表示,每家公司的业务结构均有相关要求,比如有微盈或微亏的标准,当承保业务达不到预估要求,就出现了拒保的情况。

差异化费率+科技赋能能否成为解决“良方”?

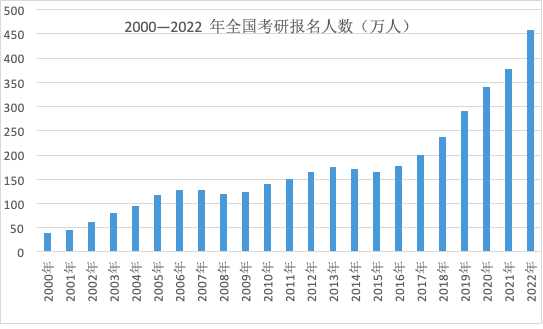

一方面是有关规定明令禁止拒保,另一方面却是险企面临亏损叫苦不迭。加之车主面临投保的大量需求,数据显示,截至去年末,全国拥有公路营运汽车1171.54万辆。三方作用下,交强险投保问题不断得到重视。

在多地银保监局发声后,银保监会也下发了《通知》。在承保交强险方面,《通知》表示,坚决杜绝以任何形式拒保或拖延承保交强险行为;在商业险承保方面,要求各家险企立即调整不合理的承保限制措施,特别是大型财险公司要发挥带头作用,实现营运车辆商业保险愿保尽保。

而投保难题只能通过监管一种方式解决吗?“通过行政命令或者说是严格执法、监督,是一种办法,但可能还需要其他的办法。”杨轩表示。

杨轩认为,出租车或者大货车这类车辆,可以探索形成联盟,类似于自律组织,或者通过其他力量来帮忙成立这样的自律组织,比如科技公司参与其中,可以为大货车装一些设备,或者通过培训宣传,以降低出事故概率为宗旨。他认为这种方式在出租车车型上尝试和推广,可能会有一定效果。

上述观点和监管部门的“解题”思路不谋而合。《通知》也指出,险企应强化高质量发展意识,可通过推进科技赋能,加强风险管控。通过运用大数据、车联网等新技术手段,提升车险线上化、数字化、智能化水平,加快推进风险减量管理,逐步改善营运车辆保险经营状况。

上海对外经贸大学保险系专家朱少杰表示,交强险的经营原则是“不亏不盈”,要体现好这个经营原则的话,交强险最好以共保的形式来经营。各家公司可以依据业务承揽量来赚取合理的手续费,损失赔付则通过扣除手续费后积累起来的交强险基金来支付,出现盈亏可以进行年度滚转调整。此外,车险综改后,交强险也引入了费率浮动机制,对此需要在实践中不断优化,依据投保人的风险水平差异化费率水平,这能缓减公司承保亏损。

对于未来投保交强险的展望,徐昱琛表示,解决拒保问题,一是要靠市场化手段,用合理的定价来反映风险,那么拒保的情况就会少。二是行政化手段,可以通过硬性谈判,但由于车险审批严格,还是取决于监管下一步的动作。

有保险公司人士呼吁,要改变这种现状,靠险企,尤其是规模较小的中小险企单打独斗是很难的,需要整个行业以及监管层面的发力。

(北京商报记者 陈婷婷胡永新)